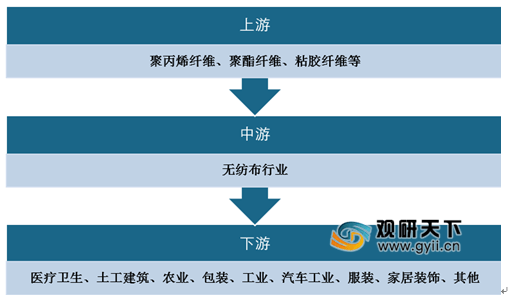

非织造布又被称为无纺布,非织造布产业链上游主要为丙纶纤维、涤纶纤维、粘胶纤维等原辅料供应商,属于发展成熟、产销规模大的基础化工行业,原材料供应比较分散,对上游议价能力不强。非织造布企业主要是采用成本加成法定价,但基础化工行业受原油价格等波动影响较大,原材料价格波动较大短期内会影响非织造布企业盈利能力。

非织造布行业上游为发展成熟、产销规模大的基础化工行业,主要有丙纶纤维、涤纶纤维、粘胶纤维等原辅料供应商,下游最重要的包含医疗卫生、个人护理、工程、汽车内饰等不相同的领域的制品企业或终端品牌商。

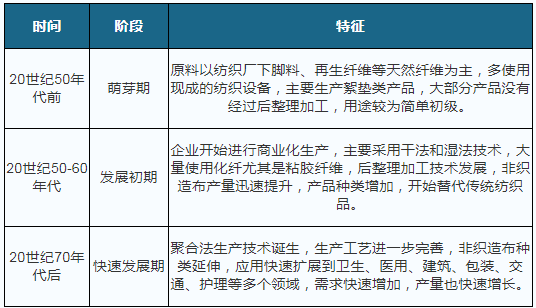

非织造布起源于美国,发展到现在,经历了萌芽期、发展初期、加快速度进行发展期三个阶段。近年来,随着中国经济的崛起,亚洲已经超越欧洲和北美成为非织造布需求最大的区域。

在非织造布行业发展前期,美国、欧洲及日本地区的厂商作为先驱率先崛起,占据了绝大多数市场占有率。但近年来,随着中国等发展中国家人力、土地等低成本优势显现,欧美国家的非织造布厂商开始把生产线向发展中国家转移。

目前全球非织造布行业竞争格局尚未形成垄断,有突出贡献的公司主要分布在美国、欧洲等地,收入规模明显高于中国非织造布企业,但收入排前十名以外的企业规模差距不大。

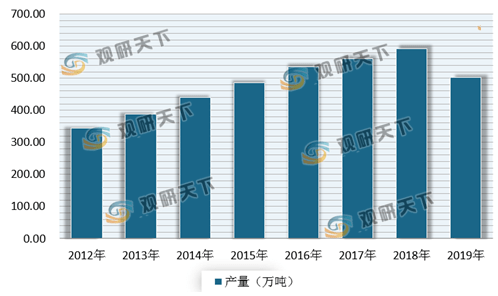

我国非织造布于上世纪70年代后期开始萌芽,到90年代后期才迎来加快速度进行发展。虽然近年来受经济提高速度下行以及革基布、交通工具用纺织品等下游需求增速放缓等影响,我国非织造布行业产量增速有所放缓,但仍高于纺织行业中等水准。据中国产业用纺织品协会统计,2019 年全行业规模以上企业非织造布产量为503万吨,同增 9.9%,产量保持稳步扩张。

进入2020年,受新型冠状病毒肺炎疫情影响,国内医护人员、普通居民纷纷加强防护,口罩、防护服需求激增,国内纺织服装企业加码口罩、防护服产能。多个方面数据显示,截止到2020年4月5 日国内医用 N95 口罩日产能超过340万只。长久来看随着我们国家非织造布需求潜力持续释放,水刺、纺粘非织造布等下游需求量开始上涨快、产品附加值高的细分市场快速增长。

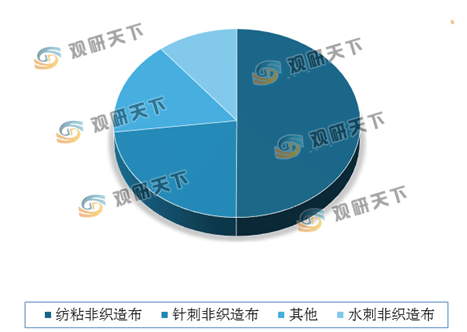

从生产工艺来看,纺粘法非织造布是发展最成熟、应用最广泛的非织造布生产技术,其产量约占行业总产量的 50%;其次为针刺非织造布,约占全部产量的 23%。

我国纺粘非织造布起步时间最早,发展最为成熟。依据数据显示,2018年我国纺粘布产量达302万吨,同增 5.38%,增速有所放缓;产能达446万吨,同比增长6.28%;生产线条。

从纺粘非织造布的产品结构变化来看,PP 纺粘布占比处于下降趋势,PET纺粘布、SMS 复合布占比持续增加。多个方面数据显示,2018年我国PP纺粘布、PET纺粘布、SMS复合布产量分别为199万吨、35万吨、63万吨。

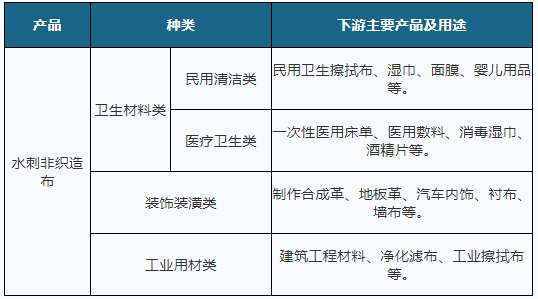

而水刺非织造布,具有无污染、透气、质轻、吸湿、抗菌等特点,是国家产业政策重点鼓励发展的行业之一,其增长率高于其他细分品类。被广泛应用于湿巾、家用擦拭材料等一次性消费品及美容护肤品市场,并作为医用材料向高端手术衣、医用口罩等医疗卫生领域以及节能环保领域延伸。

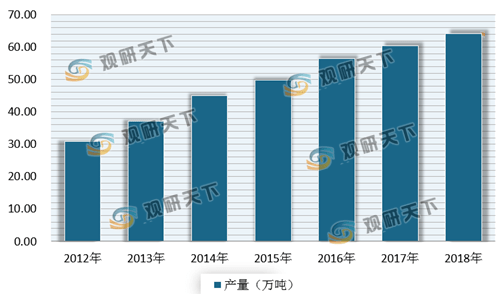

近年来随着下游卫生擦拭布、湿巾、面膜、婴儿纸尿布等需求快速增长,带动水刺非织造布产量快速提升。多个方面数据显示,在2018年,我国水刺布产量为64.26 万吨,同比2017年增长了6.4%。

目前部分国内龙头已具有业内领先的生产线和规模优势,逐渐进入国际和国内下游龙头的供应体系,持续扩大行业影响力。例如在中国非织造布行业10强名单中,浙江金三发、上海华峰、大连瑞光等公司收入规模位居行业前列,上市公司诺邦股份位居第9位。但与此同时,国内非织造布企业产能大多分布在在中低端市场,高端产品主要依赖进口,由跨国公司主导,国内高端产能不足。行业门槛低、加快速度进行发展期众多中小企业进入市场,导致目前大多数企业规模较小,只有少数资金支持技术创新、技术水平较低,主要通过引进国外生产线进行代工,产品同质化较为严重。整体看来,现阶段我国非织造布行业集中度和产能利用率相对不高。