华中法国洛林大学金融工程硕士,主要负责棉系、白糖等品种研究,擅长基本面研究及相关产业分析,发表多篇棉系与白糖专题报告,担任布瑞克农产品期货约撰稿人。对农产品趋势交易有深入研究,获首届郑商所杯模拟交易大赛优胜奖。

❒.随着市场对棉花下游需求端关注的提高,此前默默无闻的郑纱期货也逐渐走向舞台中央,而对于郑纱期货的操作,除了单边操作外,最被推广的则是纱厂利润套利操作,即买入郑棉期货,卖出郑纱期货,模仿实业中纱厂的经营模式,做缩(做空)纱-花的价差。

❒.纱厂利润的极端走势为何会迅速滑落,作者觉得主要在于中美毛衣摩擦下,悲观的情绪拖累棉纱价格趋势,纱花价差回落。

从5月的风害炒作,到当前下游需求不济,郑棉走出一段大起大落的行情,市场炒作焦点也从农产品特有的供给变数转向了需求端。随市场对棉花下游需求端关注的提高,此前默默无闻的郑纱期货也逐渐走向舞台中央,而对于郑纱期货的操作,除了单边操作外,最被推广的则是纱厂利润套利操作,即买入郑棉期货,卖出郑纱期货,模仿实业中纱厂的经营模式,做缩(做空)纱-花的价差。近期,受原油大幅度下滑影响,商品市场整体呈现偏空格局,棉纱却逆势向上,截止周四,01合约棉纱-棉花价差扩大到了9225,接近历史高位,这一套纱厂利润套利操作能否再次出手?

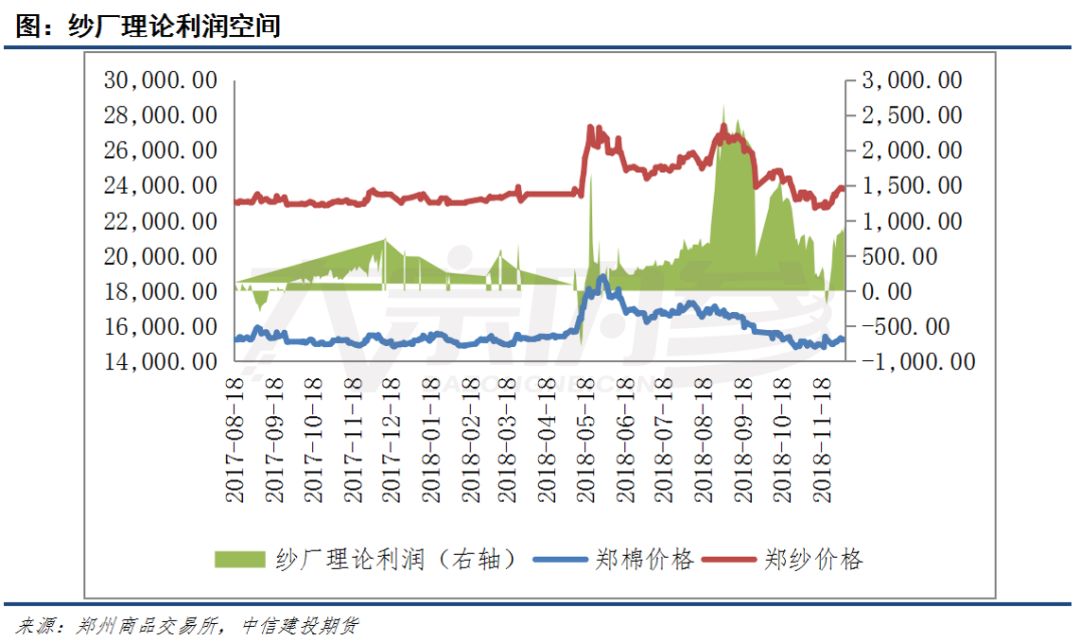

理论上,这一策略是可行的,根据棉纱加工成本,即:棉纱厂理论利润=棉纱期货价格-(原料棉花价格*1.08+纱厂加工费用)。一般来说,纱厂加工费用是6500左右,如果不考虑税收成本和资金成本,期货盘面上纱厂理论利润应如下图:

从图上来看,自从棉纱期货上市以来,纱厂理论利润走势呈现两个特点:1.利润大部分在500元以下波动,但偶尔也存在极端走势;2.极端走势普遍以纱厂理论利润走强为开端,即花纱走势分化,纱强花弱。

单从历史市场表现来看,纱厂利润套利策略表现很优秀,在纱厂利润大幅拉高到1500甚至2000点的高位时,利润总会很快得到顺畅的回归。而从实际的交割标准品规则做多元化的分析,就会发现这种策略毫无合理性:32支普纱虽然在市场很普遍,但该交割品的强度指标要求却过高,为了达到强度指标,加工生产一定得用质量偏好的棉花,与现货市场交易习惯不符,导致纱厂参与期货的热情不高,实际能够供应的量十分有限。由此可见,尽管棉花、棉纱都姓“棉”,但因实际符合交割的棉纱供应量不大,在进行纱厂利润套利策略操作的非产业投资者,通过郑纱期货市场裸空棉纱时,存在巨大风险,一旦花纱走势继续分化,容易被多头逼仓,造成亏损。

而此前两次纱厂利润的极端走势为何会迅速滑落,作者觉得主要在于中美毛衣摩擦下,悲观的情绪拖累棉纱价格趋势,纱花价差回落。但未来一个月,随着PTA走强,带动化纤价格坚挺,以及毛衣冲突暂缓,支持棉纱多头在临近交割月前夕大幅进攻,而棉花因本身库存充裕,下游采购清淡影响将难以持续走高,纱强花弱的格局将延续,导致纱厂利润高位运行。因此,更加不建议非产业背景的投资者进行多棉花、空棉纱的套利操作。当然,交易所也正在着手优化棉纱期货交割规则,预计会通过升贴水形式,放松一些指标。这样一来,符合交割品的棉纱会多起来。届时,郑纱期货的基本面可能显得更为错综复杂。